-

法定監査

太陽有限責任監査法人は、法律によって義務付けられた各種の監査を提供しています。

-

任意監査(IPO)及び関連サービス

太陽有限責任監査法人は、上場を目指す多くの会社に、豊富な経験に基づき、株式公開準備のための監査を提供しています。

-

その他任意監査

太陽有限責任監査法人は、経営者等の依頼に基づく各種の監査を提供しています。

-

情報セキュリティ監査

情報セキュリティに係るリスクアセスメントに基づく適切なコントロールの整備状況及び運用状況を検証又は評価して、情報セキュリティの適切性に保証を与え、或いは情報セキュリティの改善に役立つ的確な助言をしております。

-

ビジネス税務

永年培ってきた経験とノウハウをベースとしたプロフェッショナルサービスをスピーディ-に提供します。

-

プライベート税務

ファミリービジネス(オーナー系企業)に対して、税のみならず民法・会社法など様々な分野において総合的にソリューションを提供します。

-

インターナショナル税務

これまで蓄積した知識とグラントソントンのネットワークを活用し、複雑化する国際課税問題に対応します。

-

トランザクション税務

デューデリジェンスの初期の段階から、ストラクチャーの実現支援まで、税務がトランザクションに与える影響を考慮し、税務の観点からのみならず、事業価値評価、事業再編等に関わる計画策定から実行まで含めたトータルサポートを提供します。

-

M&Aアドバイザリー

高い専門性と豊富な経験を有したプロフェッショナルが、M&Aや事業再編の検討から交渉・実行、及び統合までの様々なプロセスをサポートし、クライアントの成長を支援いたします。

-

ビジネスリスクサービス

企業は、ステークホルダーの期待・要求に応え、経営目的を実現するために、有効なガバナンス体制を構築するとともに、適切なリスクテイクを支える環境を整備することが求められています。

-

IT&オペレーションズ

データにもとづく製品・サービス品質の向上、規模・範囲の拡大、収益性・効率の改善はクライアントの成長と競争に大きなチャンスをもたらします。

-

IPO支援

IPOを実現させるためには、証券取引所が定める上場審査基準を順守し、日本経済を活性化する上場企業としてふさわしい企業経営を行うことが求められます。

-

会計アドバイザリー

監査法人での監査経験や事業会社での管理実務等の経験の豊富なプロフェッショナルが、会計・内部統制を中心とした様々なニーズに対応するサービスを提供します。

-

フォレンジック&サイバー

最新の調査手法とITテクノロジーを活用し、国内及び海外の不正・不祥事、情報漏洩、サイバー攻撃等の事実解明調査や、これらの防止対策構築の支援を行い、クライアントの社会的価値の確立・維持・向上をサポートします。

-

サステナビリティアドバイザリー

企業が高品質なサステナビリティ情報を開示をできるよう、企業に寄り添った支援を提供します。

-

中国ビジネス

日本・中国の国境を跨ぐビジネスのパートナーとして、豊富な知識と経験を活かし、最高のサービスを提供します。 我々は、日本と中国のビジネス環境を熟知し、両国の法制度や税制に精通しています。 クライアントのニーズに合わせた的確なアドバイスを提供し、ビジネスの成功に貢献します。

-

パブリックセクター

太陽グラントソントンは、パブリックの専門家チームが、パブリックセクターが直面する課題に真摯に向き合い、理解し、最適なプロフェッショナルサービスを提供していきます。

-

給与・人事労務

私たちは、事業を展開するにあたって「人」にまつわる給与・人事労務・所得税・在留資格など幅広い分野を横断的・総合的に、グローバルな見地から支援することを目指します。

国際相続に関わる相続税・贈与税などの申告業務、生前のエステート・プランニングのサービスを包括的に提供します。

相続人・財産が、複数国・地域にまたがる国際相続の場面では、それぞれの国の法令・租税制度が異なるため、相続手続きが、複雑になります。

私たちは、国際相続に関わる相続税・贈与税などの申告業務、生前のエステート・プランニングのサービスを、世界各国のグラントソントンの専門家と連携して、包括的に提供します。

複雑化する国際相続

海外居住や国際結婚の増加で、近年、ファミリーの国際化が進んでいます。また、外国に財産の分散投資を行った、国外でビジネス展開を行った結果、モノ・カネのグローバル化も進んでいます。

日本の相続税法は、単純にお子様が海外に居住しているだけでは、相続税を免れないようにできています。また、日本に住んでいる外国人の方も、日本にある財産を相続した場合には、日本の相続税がかかります。

モノ・カネが複数国にある場合には、日本の相続税のほか、現地の相続税もかかり、それぞれの国の法令・租税制度を理解したうえで、二重にかかる相続税を調整する手続きが必要になってきます。

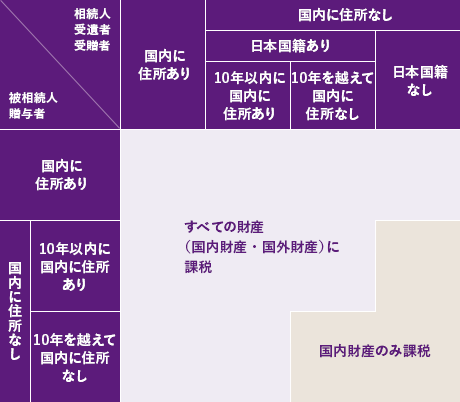

日本の相続税・贈与税の納税義務者と課税対象となる財産

税務調査も増加

相続税の税務調査にあたり、ファミリーの居住形態から海外資産の相続が想定される場合には、より積極的に税務調査を実施して、海外資産の把握に努めていることが国税庁から公表されています。

私たちは、複雑な国際相続の申告手続きを適正に行い、申告後の税務調査にも迅速に対応協議します。

日本の相続税は高い?

日本の相続税の最高税率は55% 。最高税率だけを単純比較した場合、日本の税率は、世界最高水準のレベルです。日本や米国のように相続税・遺産税の制度がある国もあれば、オーストラリアやシンガポールのように相続税・遺産税のない国・地域も存在します。

「ヒト」のグローバル化がすすめば、相続税の課からない国へ移住した結果、日本の相続税の対象から外れる可能性もでてきます。

エステート・プランニング・サービス

実際の相続が発生する前(=生前)のタイミングでは、つぎの税務アドバイスサービスを提供しています。

- 家族状況、財産環境などからみた資産承継・国際税務アドバイス

- 相続税試算、海外不動産・非上場株式などの財産評価サービスなど、各種税務プランニング

- 現地国における相続税・遺産税の情報提供、ミニ調査

- 生前贈与・財産移転の実行支援 など

グラントソントンのネットワーク

複雑な多国間にわたる国際相続の遺産税申告手続き、情報提供を、全世界130カ国以上のグラントソントンのメンバーファームを通じて、スムーズに実施します。

また、法律面についても提携法律事務所を通じて、迅速なサービスの連携をはかります。